2022-06-01

株式会社日本政策投資銀行 竹内氏・柘植氏講演

本日のテーマ「DBJによる海外投資の考え方、PMI支援の要諦」

今回は、日本政策投資銀行(以下、DBJ)の竹内さんと柘植さんをお招きしました。

M&Aの戦略フェーズ、ディールフェーズ、PMIフェーズと、各工程におけるDBJの考え方、DBJが関わることによるメリット等について、お話伺いました。

当日の内容をダイジェストでご紹介いたします。

プロフィール及び海外業務について

DBJは2008年に設立されました。資本金1兆4億24万円で、全額政府出資の銀行です。

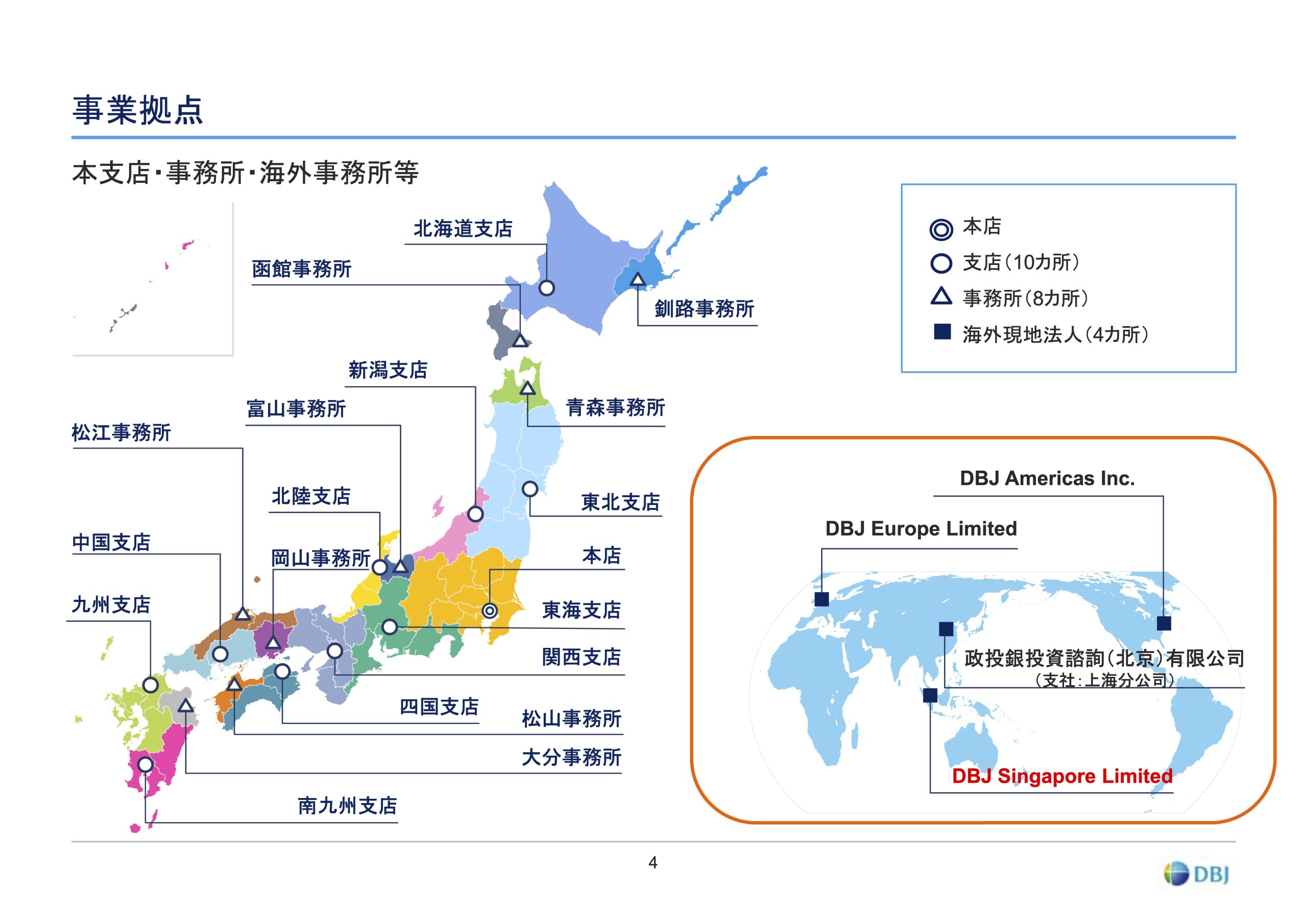

海外現地法人は、DBJ Americas Inc.、DBJ Europe Limited、政投銀投資諮詢(北京)有限公司、DBJ Singapore Limitedと、全部で4ヶ所あります。

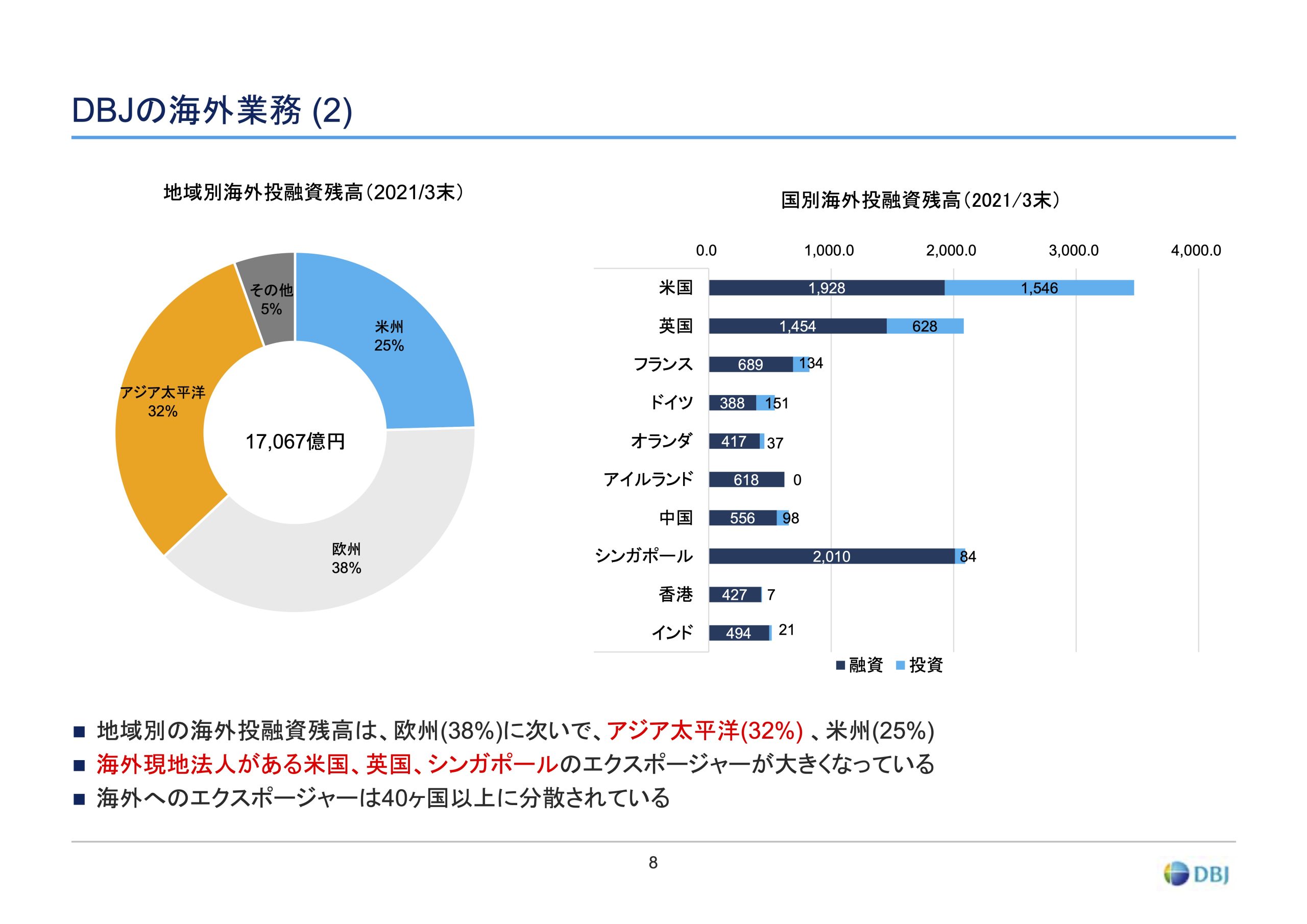

海外投融資残高は、2008年の株式会社化以降、海外へのエクスポージャーは急速に拡大し、2008年は約4,000億円でしたが、2021年は約17,000億円まで増加しました。海外投融資のうち、近年は投資割合が上昇しています。2010年は6.9%でしたが、2020年度は22.3%まで増えました。

地域別の海外投融資残高は、欧州38%に次いで、アジア太平洋32%、米州25%となっており、海外現地法人がある米国、英国、シンガポールのエクスポージャーが大きくなっています。

東南アジア投資の背景のご説明

DBJは、成長するアジア市場に対しては、①東南アジアファンドを通した先行投資、②日系企業との共同投資、③パートナーファンドとの共同投資、④パートナーファンドへの投資を行っています。一方、海外進出を企図する日本企業に対しては、⑤当行出資持分の日本企業への売却、⑥投資活動によるネットワーク等の提供を通じた海外進出支援を行っています。

(今回は、⑤のEXIT事例を取り上げてご紹介いただきました)

※個別事例に関する講演内容は、割愛いたします

参加者との質疑応答

Q

「パートナーファンドとの共同投資に関して、”パートナーファンド”とDBJはどのような関係でしょうか?」

A

「パートナーファンドは、現地の有力ファンドです。ただし、KKRやベインキャピタルといったグローバルの大手ファンドではなく、ローカルファンドです。」

Q

「DBJのサポート内容は、非常に魅力的に見えますが、サポートを受ける側にとってのデメリットはありますか?」

A

「最大のデメリットは、投資対象企業の業績が悪化した際に、DBJと支援先会社で、その後の方針に関して目線が合わなくなることだと思います。」

Q

「どういったきっかけで、DBJからの支援を受ける事が多いのでしょうか?」

A

「すでに投資対象企業が定まっていて、財務・資金的制約があり、案件のFA等を通じてDBJにご相談に来られるケースが多いと思います。投資意欲が明確なケースの方が、案件の成約率も高い傾向です。」

Q

「投資先企業のトップ次第で、その後の業績が変わるのではないかと想像していますが、トップを見極めるポイントは何でしょうか?」

A

「まず、現地の言葉を使って、複数回・複数人でしっかりとヒアリングすることが大事だと思います。ヒアリングの中では、マネジメント力や人柄(人間性、特に仕事・人に対する真面目さ、謙虚さ)を特に見ています。」

Q

「海外駐在に求められるスキルは何だと思いますか?」

A

「現地社長と駐在員の役割を明確にすることを前提に、どちらかといえば、専門的なスキルよりも、コミュニケーション力が求められると思います。オープンマインドで現地社員としっかりコミュニケーションが取れる必要があります。語学は、現地語は難しいので、最低限英語ができることが大事です。」

参加者の感想

生々しい事例をお聞かせいただいて大変勉強になりました。

・政府系金融機関なので金額の大きい案件しか扱わないイメージでしたが、

そうでなくても、DBJ様と案件を組成できる可能性があること

・DBJ様がASEAN域で現地ファンドも活用しながら

幅広いネットワークを築かれていること

・日系企業が海外M&Aで成長を目指そうにも

金・人・ノウハウが限られているケースは多いと思われますが、

DBJ様と共同できるような案件であれば、

資金面以外の部分でもレバレッジを効かせられること

+必要に応じて、かなり泥臭くハンズオンしてくださること

以上